Superbonus 110% e Legge di Bilancio 2022 (Bozza) e Decreto Legge Anti-Frodi 157/2021: Testo Coordinato Decreto Rilancio – Check List Bonus Ordinari

La bozza della Legge di Bilancio 2022 mette nero su bianco le anticipazioni sulle proroghe superbonus 110% trapelate questi giorni dall’accesso dibattito in Parlamento. Tra le principali novità c’è la proroga del superbonus 110% anche per gli edifici unifamiliari (anche se in due “versioni”) e quella del bonus facciate per il 2022 che passa dal 90% al 60%.

Prorogati anche i bonus fiscali ordinari fino al 2024, compreso cessione del credito e sconto in fattura.

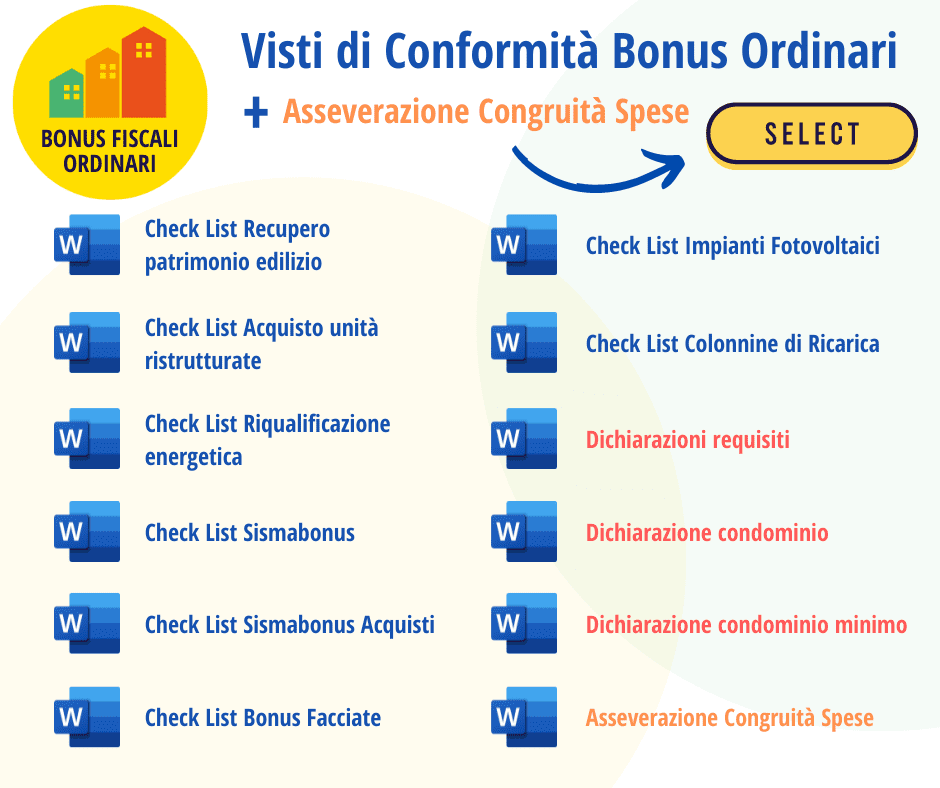

Aggiunte le modifiche al decreto rilancio del nuovo Decreto Legge 157/2021 Anti-Frodi bonus fiscali e cessione credito. Visto di conformità anche per opzione detrazione diretta del credito e verifica della congruità dei prezzi anche per i bonus ordinari.

L’Agenzia delle Entrare risponde ai quesiti sul nuovo Decreto Legge 157 Anti Frode.

Pronto un modello in formato .docx per l’asseverazione della congruità dei prezzi.

Di seguito tutti i dettagli e il decreto rilancio coordinato con le indicazioni della Legge di Bilancio 2022 Seconda Versione 10/11/2021.

Aggiornate le Check List per la conformità degli altri bonus edilizi (scorri in basso).

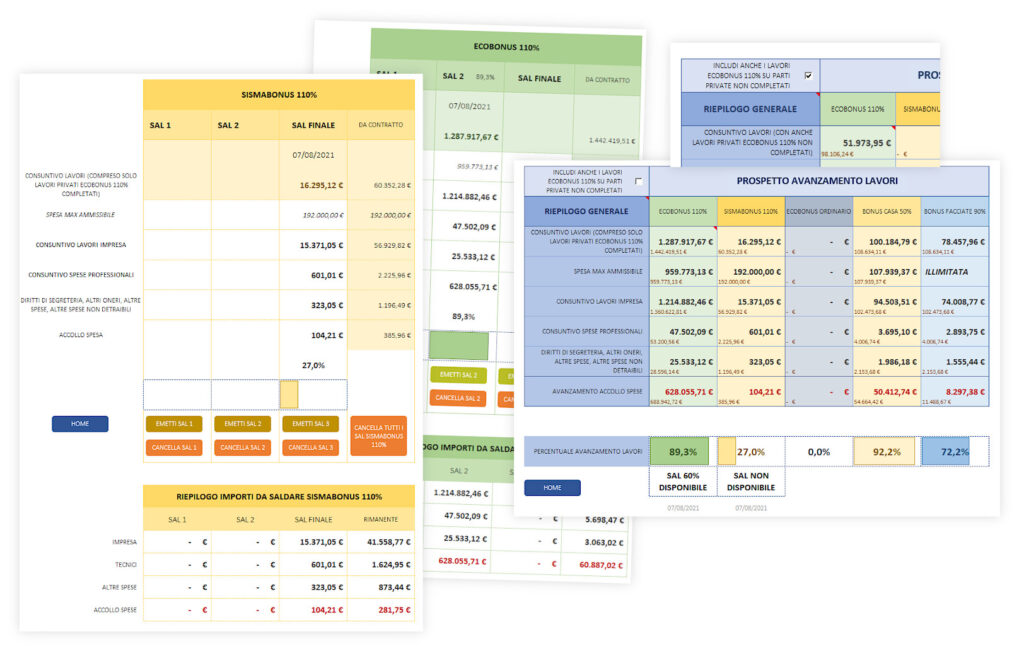

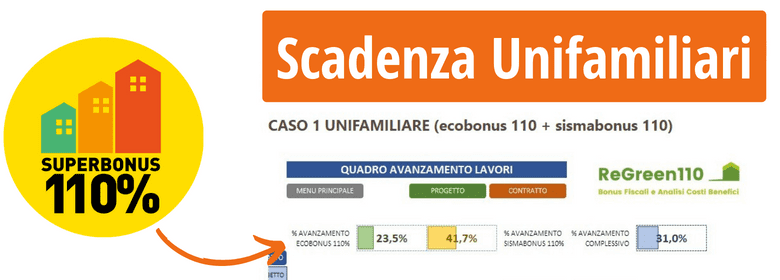

Dopo dai un’occhiata a ReGreen110, il nuovo software che ho sviluppato per risparmiare tempo prezioso con le pratiche del superbonus 110% (e bonus ordinari correlati), dall’analisi di fattibilità e quadri economici, fino ai cruscotti di controllo SAL 30%, 60%, 100% e analisi costi-benefici per ogni singola unità immobiliare.

AGGIORNAMENTO 02/12/2021

Pubblicata la Circolare 16/E dell’Agenzia delle Entrate in materia di superbons 110% e altri bonus fiscali. Nuovi chiarimenti alla luce del Decreto Legge 157/2021 Anti Frode e Provvedimento 01/12/2021 con le modalità e i criteri di sospensione delle comunicazione delle cessioni del credito con profili di rischio.

AGGIORNAMENTO 22/11/2021

Ecco le risposte dell’Agenzia delle Entrate in merito alle modifiche apportate al Decreto Rilancio dal Decreto Legge 157/2021 Anti Frodi Bonus Fiscali.

- Non c’è la retroattività: le comunicazioni delle opzioni inviate entro l’11novembre 2021, relative alle detrazioni diverse dal Superbonus, per le quali l’Agenzia delle entrate ha rilasciato regolare ricevuta di accoglimento, non sono soggette alla nuova disciplina di cui al comma 1-ter dell’articolo 121del decreto legge n. 34/2020 e, dunque, non sono richiesti l’apposizione del visto di conformità e l’asseverazione della congruità delle spese.

- In attesa dell’adozione del Decreto Prezzi Massimi, il decreto ministeriale del 6 agosto 2020(“Requisiti tecnici per l’accesso alle detrazioni fiscali per la riqualificazione energetica degli edifici – cd. Ecobonus”), con i relativi allegati, è ancora vigente ed è corretto fare riferimento adesso.

- Asseverazione congruità delle spese: l’articolo 121, comma 1-ter, lettera b), del decreto legge n. 34 del 2020 prevede espressamente che i tecnici abilitati “asseverano la congruità delle spese sostenute” e, quindi, si ritiene che ad essa debba riferirsi la nuova attestazione richiesta.

- Si ritiene che i tecnici abilitati al rilascio delle asseverazioni previste dall’articolo 119, comma 13, del decreto legge n. 34 del 2020 per gli interventi ammessi al Superbonus possano rilasciare, per la medesima tipologia di intervento, anche l’asseverazione della congruità delle spese sostenute prevista dall’articolo 1del decreto legge n. 157 del 2021.

- Il visto di conformità in caso di detrazione fiscale diretta: si ritiene che il visto di conformità vada richiesto solo per i dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione.

Check List Bonus Facciate

La presente check list fornisce una guida ai professionisti incaricati del rilascio del visto di conformità in relazione agli interventi che danno diritto al “Bonus facciate“, utile per verificare la presenza della documentazione necessaria per l’apposizione del visto.

Si evidenzia che essa, al pari delle check list già pubblicate per gli interventi che danno diritto al Superbonus, rappresenta uno strumento di supporto per il professionista di carattere generale che non può ritenersi comunque esaustivo circa i controlli da effettuare.

Spetta infatti esclusivamente al professionista incaricato verificare, caso per caso, la conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta e che è necessaria ai fini della valida apposizione del visto di conformità.

AGGIORNAMENTO 10/11/2021

Ecco tutte le novità introdotte dalla bozza della Legge di Bilancio 2022 prima versione (28/10/2021), bozza Legge di Bilancio seconda versione (10/11/2021) e Decreto Legge 157/2021 Anti-Frodi Bonus Edilizi.

Proroga del superbonus 110% per edifici unifamiliari al 31 dicembre 2022 in due versioni:

- proroga con paletti: se l’edificio unifamiliare o unità immobiliare funzionalmente indipendente con accesso autonomo all’interno di edifici plurifamiliari è adibito ad abitazione principale e la persona fisica ha un ISEE non superiore a € 25.000,00 annui;

- proroga senza paletti: se per gli interventi di riqualificazione dell’edificio unifamiliare o unità immobiliare funzionalmente indipendente con accesso autonomo all’interno di edifici plurifamiliari sia stata presenta la CILAS entro il 30 settembre 2021. Nel caso di demolizione con ricostruzione, risultino avviate le relative formalità amministrative per l’acquisizione del titolo abilitativo;

- rimane la scadenza al 30 giugno 2022 nel caso fossimo fuori dalle due condizioni di cui sopra, con CILAS presentata dopo il 30 settembre 2021. Riferimento Comma 1 Art. 119 del Decreto Rilancio così come aggiornato dalla Legge di Bilancio 2021 n. 178/2020.

Proroga superbonus per condomini e edifici da 2 a 4 unità immobiliari con unico proprietario o in comproprietà, anche nel caso di demolizione con ricostruzione:

- superbonus 110% per le spese sostenute fino al 31 dicembre 2023

- superbonus 70% per le spese sostenute fino al 31 dicembre 2024

- superbonus 65% per le spese sostenuti fino al 31 dicembre 2025

Proroga superbonus 110% per IACP e altri soggetti (es. Cooperative) al 30 giugno 2023. Se entro tale data sono conclusi almeno il 60% dei lavori, prolungamento della scadenza al 31 dicembre 2023.

Proroga superbonus 110% per l’installazione di impianti fotovoltaici con annesse batterie di accumulo al 30 giugno 2022.

Proroga bonus facciate al 31 dicembre 2022, ma ridotta percentuale dal 90% al 60%.

Proroga bonus ordinari (ecobonus, sismabonus, bonus casa, bonus mobili, bonus verde) al 31 dicembre 2024 con stesse percentuali.

Proroga cessione del credito e sconto in fattura al 31 dicembre 2025 per il superbonus 110% e al 31 dicembre 2024 per tutti gli altri bonus fiscali ordinari.

Uscirà inoltre un nuovo Decreto, da affiancare ai prezzari di riferimento, con cui definire i prezzi massimi per ogni categoria di beni, al fine di controllare meglio la congruità dei prezzi.

Art. 13-bis […] Ai fini dell’asseverazione della congruità delle spese si fa riferimento ai prezzari individuati dal decreto di cui al comma 13, lettera a) nonché ai valori massimi stabiliti, per talune categorie di beni, con decreto del Ministro dello sviluppo economico, da emanare entro trenta giorni dalla data di entrata in vigore della presente disposizione.

In Gazzetta il Nuovo DECRETO LEGGE ANTI-FRODI BONUS FISCALI Legge 157 del 11/11/2021

Esteso l’obbligo del visto di conformità anche nel caso in cui il c.d. Superbonus 110% sia utilizzato dal beneficiario in detrazione nella propria dichiarazione dei redditi.

L’obbligo del visto di conformità non sussiste se la dichiarazione è presentata direttamente dal contribuente, attraverso l’utilizzo della dichiarazione precompilata predisposta dall’Agenzia delle entrate, ovvero tramite il sostituto d’imposta che presta l’assistenza fiscale (per tali dichiarazioni, infatti, l’Agenzia delle entrate può già effettuare controlli preventivi sulla dichiarazione presentata).

Al momento, invece, il visto è richiesto solo nel caso di opzione, in luogo della fruizione diretta del Superbonus 110%, per la cessione del credito o per lo sconto in fattura.

Esteso l’obbligo del visto di conformità anche in caso di opzione per la cessione del credito/sconto in fattura relativa alle detrazioni fiscali per lavori edilizi di cui al comma 2 dell’articolo 121 del decreto-legge 19 maggio 2020, n. 34 (diversi da quelli che danno diritto al Superbonus 110%).

Aggiunto articolo 122 bis

Gli articoli 121 e 122 del decreto-legge n. 34 del 2020 prevedono, in alternativa all’utilizzo diretto della detrazione o del credito d’imposta, che il beneficiario possa optare per la cessione del credito (ovvero anche per lo sconto in fattura nei casi previsti dall’articolo 121).

Ai fini dell’esercizio dell’opzione per la cessione del credito, ovvero per lo sconto in fattura, è necessario che l’originario beneficiario dell’agevolazione invii, anche attraverso un intermediario abilitato, un’apposita comunicazione telematica all’Agenzia delle entrate dell’avvenuta cessione del credito e che il cessionario confermi l’accettazione del credito stesso su un’apposita piattaforma resa disponibile dall’Agenzia delle entrate. I crediti di cui trattasi possono essere ceduti più volte; anche per le successive cessioni sono previsti l’invio della suddetta comunicazione e la relativa accettazione.

Ciò premesso, le disposizioni di cui ai commi da 1 a 2 dell’articolo 122-bis, introdotto dall’articolo 2, prevedono che l’Agenzia delle entrate possa sospendere, fino a trenta giorni, l’efficacia delle suddette comunicazioni delle cessioni, anche successive alla prima, e delle opzioni inviate ai sensi degli articoli 121 e 122 del decreto-legge n. 34 del 2020, che presentano profili di rischio, ai fini del controllo preventivo della correttezza delle operazioni.

Il richiamato comma 1, inoltre, circoscrive l’ambito di individuazione dei profili di rischio utilizzabili dall’Agenzia delle entrate ai fini del controllo preventivo.

L’attuazione, anche progressiva, della suddetta procedura di controllo preventivo è demandata a uno o più provvedimenti attuativi del direttore dell’Agenzia delle entrate.

Il comma 4 della disposizione stabilisce che i soggetti di cui all’articolo 3 del decreto legislativo 21 novembre 2007, n. 231, non procedono all’acquisizione dei crediti risultanti dalle operazioni di cui agli articoli 121 e 122 del decreto-legge n. 34 del 2020, ove ricorrono i presupposti previsti dagli articoli 35 e 42 del medesimo decreto legislativo.

Ai fini dell’individuazione delle operazioni sospette, oggetto dell’obbligo di comunicazione all’UIF, è necessario tener conto dei rischi connessi con:

“i) l’eventuale natura fittizia dei crediti stessi;

ii) la presenza di cessionari dei crediti che pagano il prezzo della cessione con capitali di possibile origine illecita;

iii) lo svolgimento di abusiva attività finanziaria da parte di soggetti privi delle prescritte autorizzazioni che effettuano plurime operazioni di acquisto di crediti da un’amplia platea di cedenti” (cfr Comunicazione UIF – Covid 19 dell’11 febbraio 2021).

Le disposizioni assolvono a funzioni di presidio preventivo, fermi restando i poteri di controlli nel merito dell’Amministrazione finanziaria in relazione alle operazioni di cessione dei crediti avvenute sia antecedentemente sia successivamente all’entrata in vigore della norma.

Aggiornamento 04/11/2021

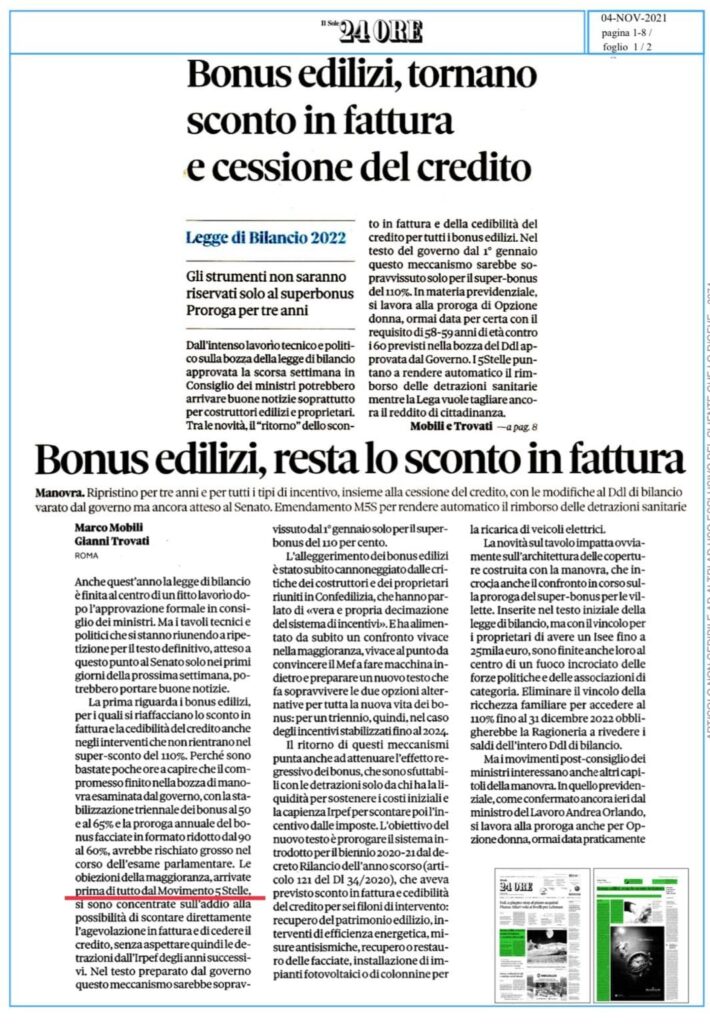

Tornano in campo cessione del credito e sconto in fattura anche per i bonus fiscali ordinari: ecobonus 65% 50%, bonus casa 50%, bonus facciate 60% ecc.

NOTA BENE

Vorresti approfondire questi aspetti e tutte le altre tematiche legate al superbonus 110% insieme ad esperti del settore?

Accedi anche tu al nuovo percorso formativo Professione Superbonus 110%: Verso il 2023, con il quale avremo modo di approfondire e fare il punto della situazione sui 5 ambiti disciplinari di cui il superbonus è composto, dedicando il giusto tempo.

Ti aspetto al corso: puoi scegliere di partecipare a una o più giornate.

Abbiamo messo assieme, in 5 giornate formative, tutto il necessario per metterti al passo con tutti gli aggiornamenti del superbonus 110% e non solo.

Clicca qui sotto per leggere il programma dettagliato delle 5 giornate.

I posti in offerta sono limitati, non perdere tempo, riserva ora il tuo posto e segui le lezioni quando vuoi.

Troverai anche un’offerta su ReGreen110, il nuovo software professionale che ho sviluppato per la gestione virtuosa delle pratiche superbonus 110% e degli altri bonus fiscali. Qui puoi vedere ReGreen110 in azione.

Buongiorno, quindi gli edifici da 2 a 4 u.i., con unico proprietario o in comproprietà, sono stati definitivamente equiparati ai condomini anche come scadenze?

Sembrerebbe di sì. Vedremo la conferma nella Legge di Bilancio 2022 definitiva.

salve

dall’articolo sopra capisco che la persona fisica con isee maggiore di 25000 ed ha una casa unifamiliare sulla quale inizia i lavori a gennaio 2022 ha 6 mesi di tempo per completare i pagamenti (e credo anche i lavori). corrretto?

Sì corretto.

Buongiorno, da quanto si legge nella bozza della legge di bilancio 2022 il comma 8-bis è da intendersi come proroga di tutti gli interventi di cui all’articolo 119 secondo le varie casistiche e relative tempistiche (unifamiliare, condominio, comproprietà..)? Grazie

Ciao le tempistiche e casistiche superbonus 110% deducibili dalla bozza legge bilancio 2022 sono quelle indicate nell’articolo e nell’infografica sopra.

Si ma vorrei capire da cosa si evince che il fotovoltaico è prorogato solo fino al 30 giugno 2022 quando poi il comma 8-bis parli genericamente di “interventi effettuati dalle persone fisiche di cui al comma 9”. Grazie

Il fotovoltaico al 110% è disciplinato solo dal comma 5 dell’art.119.

E questo è chiaro. Mi chiedo solo, stante il testo in bozza, come si possa dire che tra gli “interventi” citati al comma 8-bis non siano da includere anche l’installazione del fotovoltaico o delle colonnine di ricarica? Detto questo mi auguro che il testo sia emendato prima dell’approvazione in maniera da togliere ogni dubbio. Grazie

Salve.

In merito agli edifici da 2 a 4 u.i. con unico proprietario ho il caso di un proprietario con 2 u.i. abitative + 2 u.i. pertinenze delle u.i. abitative + 1 u.i. destinata a negozio. In tal caso si rientra nei requisiti richiesti per i fabbricati con unico proprietario? In sostanza le 2 pertinenze devono essere contate o vengono direttamente associate alle u.i. abitative? La questione è delicata perchè in un caso si rientra nel superbonus 110 e nell’altro caso non vi rientra. Grazie

Ciao se le due pertinenze sono distintamente accatastate, allora vanno contate per il calcolo dei massimali relativi ai lavori trainanti.

Salve Andrea,

nel caso, che mi riguarda, di edificio con 2~4 u.i. in comproprietà allora vi sarebbero, se non ho compreso male, due scadenze, quella del 30 giugno 2022 per il solo fotovoltaico mentre per tutto il resto, una parte del quale dovrebbe essere comunque realizzato in concomitanza con il FTV, la scadenza sarebbe il 31 dicembre 2023 cioè un anno e mezzo dopo quella del FTV la cui realizzazione perciò condizionerebbe tutte le opere concomitanti la scadenza delle quali, di fatto, dovrebbe essere anticipata di un anno e mezzo per non perdere il beneficio fiscale sul FTV: è così?

Grazie

Sì purtroppo c’è questo sfasamento con il fotovoltaico che veramente è inconcepibile!

Temevo questa risposta: confidiamo in un emendamento al riguardo in sede di discussione alle Camere sperando di non dover agire via ennesimo interpello per sollevare all’Agenzia delle Entrate l’evidente incongruenza? Tienici comunque informati e grazie mille per il tuo lavoro.

Buongiorno,

volevo sapere se per il corso del 23 novembre pv sui materiali isolanti sarà possibile avere l’attestato di partecipazione (con data, nome cognome e durata).

Cordialmente

Gianni

Salve sì certo, avrà anche l’attestato di partecipazione.

buongiorno ho 2 unità abitatative riscaldate e 3 unità ( pertinenze non riscaldate ma con servizio di ACS). Intervento : il cappotto sulle due unità riscaldate e sostituisco impianto di riscaldamento. L’ENEA mi chiede i Quota mill. Involucro e Quota mill. impianti.

per il cappotto: devo ripartire i millesimi oggetto di intervento (quindi sollo sulle 2 unità) o i millesimi di proprietà ( 2+3)? per le quote millesimali dell’impainto , posso mettere anche le 3 pertinenze servite da generatore a servizio di acs? grazie mille gentilissimo

Quindi ho un edificio plurifamiliare con 5 unità. il massimale cappotto lo calcolo su tutte e 5 le unità e ripartisco o rispetto ai millesimi o rispetto ad altro criterio. l’impianto di riscaldamento lo ripartisco solo sulle due unità non essendo a servizio di quelle 3 , pur essendo un centralizzato e quindi parti comuni. in ogni caso se sono pertinenze hanno pochi millesimi quindi potrebbe anche semplificarsi la vita approvando in assemblea un criterio di ripartizione degli interventi sulle parti comuni solo per n.2 unità.

” l’impianto di riscaldamento lo ripartisco solo sulle due unità non essendo a servizio di quelle 3″

Quello che ha scritto è errato, nel caso di impianto di riscaldamento centralizzato concorrono anche le unità pertinenziali non riscaldate a formale il relativo massimale

AdE Circolare 30E pagina 35

4.4.5 D. Nel caso di intervento sull’impianto termico centralizzato concorrono alla determinazione della spesa massima ammissibile anche le pertinenze non servite dall’impianto termico?

R. In continuità con la prassi in materia di ecobonus e sismabonus, concorrono alla determinazione della spesa massima anche le pertinenze. In particolare, ai fini dell’applicazione della detrazione disciplinata dall’articolo 14, comma 2-quater spettante per le spese sostenute per interventi effettuati sulle parti comuni che interessano l’involucro dell’edificio con un’incidenza superiore al 25 per cento della superficie disperdente lorda dello stesso edificio o ovvero diretti a migliorare la prestazione energetica invernale ed estiva e purché conseguano almeno la qualità media indicata nel decreto del Ministro dello Sviluppo Economico del 26 giugno 2015 (“Linee guida nazionali per la certificazione energetica”), su un ammontare complessivo delle spese non superiore a euro 40.000 moltiplicato per il numero delle unità immobiliari che compongono l’edificio, è stato specificato che l’ammontare massimo delle spese ammesse alla detrazione va calcolato tenendo conto anche delle eventuali pertinenze alle unità immobiliari. In sostanza, anche in occasione dei predetti chiarimenti si è ritenuto irrilevante la circostanza che le pertinenze fossero o meno servite dall’impianto termico. “

Non mi riferivo al calcolo del massimale impianti che segue anche le pertinenze, certo, ma alla ripartizione delle spese.

grazie per il chiarimento e mi scuso per la svista, condivido il suo modus operandi, ovvero che il massimale è dato dal numero di unità catastali facenti parti del fabbricato A PRESCINDERE, mentre invece la ripartizione millesimale per i costi per gli interventi su parti comuni (cappotto e impianto di riscaldamento) andrebbero divisi tra le unità immobiliari che sono serviti dall’impianto o sono coibentati.

Se non ho capito male si può usufruire dello sconto in fattura o cessione del credito anche per lavori rimasti da fatturare (nelle scadenze previste) con scie non nate per il 110%, ma con l’ecobonus ?

Chiedo perchè ho ancora una scia aperta da fine 2017 e rinnovata, per cui devo ancora fare qualche lavoretto ancora da iniziare e fatturare. Grazie

L’importante è che siano spese non antecedenti il 1 luglio 2020, data di entrata in vigore del decreto rilancio.

Salve, chiedo informazioni per l’edificio da 2 a 4 unità immobiliari in comproprietà. Se moglie e marito possiedono un intero stabile dove è presente sopra un’abitazione a/3 ed una pertinenza C/2 e sotto un negozio C/1 (quindi tre unità immobiliari distintamente accatastate), possono richiedere il 110% ecobonus e sismabonus con scadenza il 31/12/2023? Ed in particolare, potranno usufruire di 1 eco (perché solo l’a/3 può prenderlo) e 3 sisma (per tutte e 3 le unità)? Grazie, quando può aspetto una sua comunicazione

Ciao quando di parla di edifici da 2 a 4 unità immobiliari, queste si riferiscono a categorie catastali abitabili (A/2, A/3, ecc) e non le pertinenze.

Il tuo caso rientra nell’edificio unifamiliare, una sola UI residenziale, pertanto hai 1 solo massimale per ecobonus e 1 solo massimale per sismabonus.

Qui trovi tutti i dettagli (risposta interpello 765/2021 Agenzia delle Entrate): https://www.agenziaentrate.gov.it/portale/documents/20143/3930262/Risposta_765_09.11.2021.pdf/8bf6f654-2e0a-d287-d48e-7773b8a4459f

Okay grazie, pertanto la moglie e il marito dovrebbero rendere lo stabile un condominio minino per avere la proroga fino al 31/12/2023?

Un condominio minimo presuppone comunque la presenza di almeno 2 unità immobiliari residenziali.

Comunque mi scusi (per quanto riguarda il primo quesito dove parla di pertinenza) C/1 non è pertinenza, è un negozio. Pertanto dovrebbe rientrarci nell’edificio da 2 a 4 u.i anche perché l’A/3 (insieme al C/2) è superiore al 50% del totale

Il negozio non è incentivabile in quanto non residenziale. La questione superiore al 50% vale solo per i condomini.

Allora lo stabile rientra nell’edificio da 2 a 4 u.i. Il negozio è vero che non può prendere l’ecobonus ma il sisma (siccome il negozio si trova sotto l’A/3) sì. Pertanto lo stabile potrà avere 1 eco e 2 sisma con scadenza al 31/12/2023. L’interpello dell’agenzia delle entrate che mi ha citato dice soltanto che le pertinenze non sono incentivabili

No, rientra in edificio unifamiliare in quanto c’è una sola unità residenziale. Qui trova i dettagli sulle pertinenza delle unifamiliari.

No guardi non mi pare, perché da come dice Lei allora non ci sta nessuna differenza tra negozio e pertinenza. Il che è impossibile soprattutto ai fini sismici

Guardi lei può pensarla come preferisce, l’Agenzia delle Entrate mi pare la pensi diversamente da lei “Con riferimento al caso di specie relativo ad un edificio residenziale unifamiliare in quanto l’Istante è comproprietario di un fabbricato composto da una unità abitativa accatastata e da due pertinenze, dunque, il limite di spesa a disposizione per gli interventi antisismici è pari a euro 96.000 considerando la singola unità residenziale unitariamente alle due unità immobiliari pertinenziali”.

Legga bene la legislazione e l’interpello che le ho linkato.

Gentile Andrea, volevo un consiglio sulla interpretazione della proroga del supersismabonus nel caso di unita immobiliare singola: l’Art. 119 comma 4 nella bozza prevede: “Per la parte di spese sostenute dal 1° gennaio 2022, la detrazione è ripartita in quattro quote annuali di pari importo”. 1) l’aliquota di detrazione mi pare rimanga sempre il 110% ma si può cedere il credito ad un intermediario (banca o assicurazione) anche per queste annualità? la cessione del credito si può fare tutta nel 2022 oppure si dovrà fare anno per anno per ognuna delle 4 annualità? per quali anni è stata confermata? 2) non capisco che differenza ci sia tra la precedente formulazione (“Per la parte di spesa sostenuta nell’anno 2022”) e l’attuale, cosa cambia?

3) più avanti, nello stesso comma, a riguardo della polizza contro gli eventi calamitosi si dice: “la detrazione prevista nell’articolo 15, comma 1, lettera f-bis), del testo unico delle imposte sui redditi, di cui al de-creto del Presidente della Repubblica 22 dicembre 1986, n. 917, spetta nella misura del 90 per cento.” vuol dire che lo sgravio concesso del 19% sulla polizza diventa del 17.1% oppure anche lo sgravio era coinvolto nel 110% e passa dal 110 al 90%?

Buongiorno, nel caso di un edificio di 2 u.i. sovrapposte, distintamente accatastate (la classica bifamiliare anni ’70), e funzionalmente indipendenti (accessi e contatori distinti), appartenenti ad un unico proprietario, la scadenza viene parificata a quella dei condomini?

Nelle pratiche edilizie, Enea, ecc.. dovrò considerare un unico intervento sull'[unico] edificio o potrò considerare 2 interventi su 2 unità indipendenti (ma facenti parte del medesimo edificio)?

Grazie Andrea

Salve esattamente, l’edificio verrà equiparato ad un condominio, ma dovrà fare l’intervento/interventi trainanti su tutto l’edificio, ed eventuali trainati all’interno delle unità.

Non è semplice per nessuno, da quando è stato ideato questo 110 sembra che sia più una corsa ad ostacoli che una opportunità. abbiamo trascorso i primi 6 mesi a capire come funzionasse, da maggio 2021 è iniziata la “carestia” dei materiali, a luglio ci hanno regalato la semplificazione e la CILAS(CHE NON HA SEMPLIFICATO NULLA). Ora il decreto anti frode. Ma arrivo alla domanda: dovevo fare la chiusura cantiere il 15 novembre, ma non ho potuto farla perchè non c’è certezza di nulla. i lavori realizzati sono bonus 110(devo fare l’ultimo sal del 37%) e bonus ristrutturazione 50% (ultimo SAL). per il 110 non ho problemi, avendo applicato lo sconto in fattura, non mi è cambiato nulla con il decreto antifrode. Per il bonus ristrutturazione invece non so come procedere. il 30 dei lavori che ancora devo fatturare per chiudere il cantiere li devo fare asseverare? ed eventualmente devo asseverare solo il 30% dei lavori o tutti i lavori. e tale asseverazione a chi va mandata?

Per i bonus ordinari, tutte le spese effettuate dopo l’11 novembre 2021 (entrata in vigore del DL 157/2021), devono essere asseverate da un tecnico, in relazione alla congruità dei prezzi.

Asseveri le spese effettuate. L’asseverazione la tieni in archivio e la giri anche al commercialista per il visto di conformità.

Puoi usare ed adattare il modello che trovi sopra.

Buongiorno,

nel caso di insufflaggio con coibente di un’intercapedine delle pareti perimetrali di una palazzina condominiale (parete esterna costituita da mattoni in cortina facciavista e parete interna in foratoni) posso intervenire dalle pareti interne per fare i fori chiedendo la detrazione per le spese di ripristino (chiusura fori, rasatura e tinteggiatura di tutte le pareti della stanza per omogeneità di colore).

Si precisa che l’intervento è necessario come intervento trainante per il superbonus 110%.

Qualche tecnico dice che nel superbonus possono essere inserite solo le spese per interventi dall’esterno e non dall’interno che in realtà sono più rischiosi ed onerosi (impalcatura esterna e foratura cortina facciavista).

Nel nostro caso abbiamo anche difficoltà a trovare altri mattoni della cortina con inevitabili problemi estetici per la difficoltà dei ripristini.

E’ effettivamente così o posso inserire nel superbonus anche le spese per i ripristini interni?

In caso positivo, se l’intervento è solo su una delle quattro pareti vericali della stanza, posso considerare la tinteggiatura completa delle quattro pareti per ripristinare l’omogeneità di colore?

Grazie, saluti.

Dario

Salve l’isolamento termico TRAINANTE su condomini non è consentito dall’interno, come puoi riscontrare anche dal portale asseverazioni tecniche superbonus dell’ENEA. Lo metterai come isolante diffuso. Dai un’occhiata qui =>

C’era la certezza che l’insufflaggio dell’intercapedine dell’involucro esterno della palazzina sia un intervento trainante alla stessa stregua di un cappotto esterno.

Lei non è d’accordo?

Se la prima risposta è positiva, cosa cambia se insufflo il coibente dall’interno o dall’esterno?

Operando dall’interno (d’accordo tutti i condomini) si può nel nostro caso operare in sicurezza riducendo le spese.

Non è cosi?

Grazie, saluti.

Salve lo inserirai come isolante diffuso, come da opzione possibile sul portale ENEA.

Buongiorno , un rudere accatastato come f24 collabente , su due livelli , due sub al pianterreno con ingresso indipendente, un sub al primo piano con scala esterna , intestati ad un proprietario , puo usufruire della scadenza del 30/12/2023 relativa agli edifici da 2 a 4 u . i. ?

Grazie

Ciao a mio parere sì.

Grazie mille

Una casa a/3 che ho intenzione di comprare attualmente e una casa prima del 67 quindi senza permessi di costruzione, priva di riscaldamento ovvero ha solo un caminetto a legna senza termosifoni, infissi in legno ecc.

Vorrei buttarla giù e ricostruirla.

Cosa mi consiglia di fare?

Ovvio che diventerà seconda casa.

Quali bonus potrei usufruire?

E che tempi avrei?

Grazie

Salve alle condizioni che ha indicato e sulla base anche della bozza della legge di bilancio 2022, una volta asseverato che il camino riesca a riscaldare tutta la casa, allora può fare demolizione e ricostruzione con sismabonus 110 + ecobonus 110 con scadenza 30 giugno 2022.

Altrimenti sismabonus ed ecobonus ordinario scadenza dicembre 2024.